Кто не платит земельный налог в России

Земля – источник богатства. Всякий, кто ею владеет, обязан выплачивать государству налоговый сбор с этой разновидности недвижимого имущества. В РФ эти деньги поступают в казну муниципальных образований (МО), в местные бюджеты. Для организаций и граждан, владеющих участками, немаловажно знать кто освобожден от уплаты земельного налога и как можно воспользоваться правом на получение льготы.

Содержание:

Земельный налог: общая информация

Сбор, поступающий в бюджет МО, взимается с участков, которые находятся на его территории. Они в отношении земельного налога признаются объектами.

Налоговую базу для земельного надела, как и для любого объекта недвижимости, определяют по его кадастровой стоимости. Определение уровня ставки, по которой будет взиматься налоговый сбор с участков, относится к полномочиям представительных органов МО, на территории которых они находятся. Ставки могут дифференцироваться. Основанием для дифференцирования ставки на участки признаётся следующее:

- к каким категориям они отнесены;

- как ими разрешено пользоваться;

- где находятся в пределах МО.

Устанавливая ставку налогового сбора, нельзя превышать предельные значения, установленные в п. 1 ст. 394. По большинству делянок она не превысит 0,3%.

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

Если участок не относится к перечисленным категориям, то величина сбора резко возрастает. Она может достигнуть 1,5%.

Начислением занимаются местные ИФНС. В местную ИФНС подаются заявления относительно предоставления вычета или льготы, если плательщик располагает правом на них.

Декларацию полагается подавать не позднее 1 февраля по истечении налогового периода.

Кто платит земельный налог

Необходимо определиться в отношении субъектов налогового сбора.

Согласно ст. 388 НК плательщиками земельного налога признаются организации и физлица, которые являются:

- собственниками;

- постоянными (бессрочными) пользователями;

- пожизненными наследниками.

А вот тех, кто безвозмездно пользуются делянками, от выплаты налогового сбора с них освободят.

Кто определяет освобождение от уплаты земельного налога

Рассмотрим, на основании чего можно получить освобождение от уплаты земельного сбора, вообще не платить налог на землю.

На федеральном уровне действуют правила, установленные НК РФ, в отношении физ- и юрлиц, которых полагается освободить от уплаты.

Представительные органы МО располагают полномочиями, позволяющими расширить перечень, установленный НК. Важно, чтобы эти нормативные акты не противоречили кодексу. Ведь его положения в отношении лиц, освобождаемых от уплаты налогового сбора, основываются на федеральных законах.

Правовая основа

Собственники или пожизненные пользователи, которым принадлежит земля, платят за неё на основании положений НК РФ и нормативных актов, принятых на региональном уровне. Указывая в кодексе, кому предоставляется полное освобождение от уплат сбора или уменьшение его размера, в определённых случаях ссылаются на федеральные законы. Именно этими нормативными актами было предоставлено юридическое основание.

В частности, по отношению освобождения от обязанности платить сбор с надела, необходимо учитывать нормы, введённые такими ФЗ:

- № 436 – в 2017 году;

- № 339 – в 2011-м;

- № 305 — в 2011-м;

- № 297 – в 2018-м;

- № 373 – в 2018-м;

- № 216 – в 2017-м;

- № 353 – в 2018-м.

Исходя из обширности федерального законодательства, предоставляющего льготы, и необходимости учитывать решения, принятые на уровне МО, ИФНС приходится тщательно проверять обоснованность заявлений на предоставление преференций по налогу.

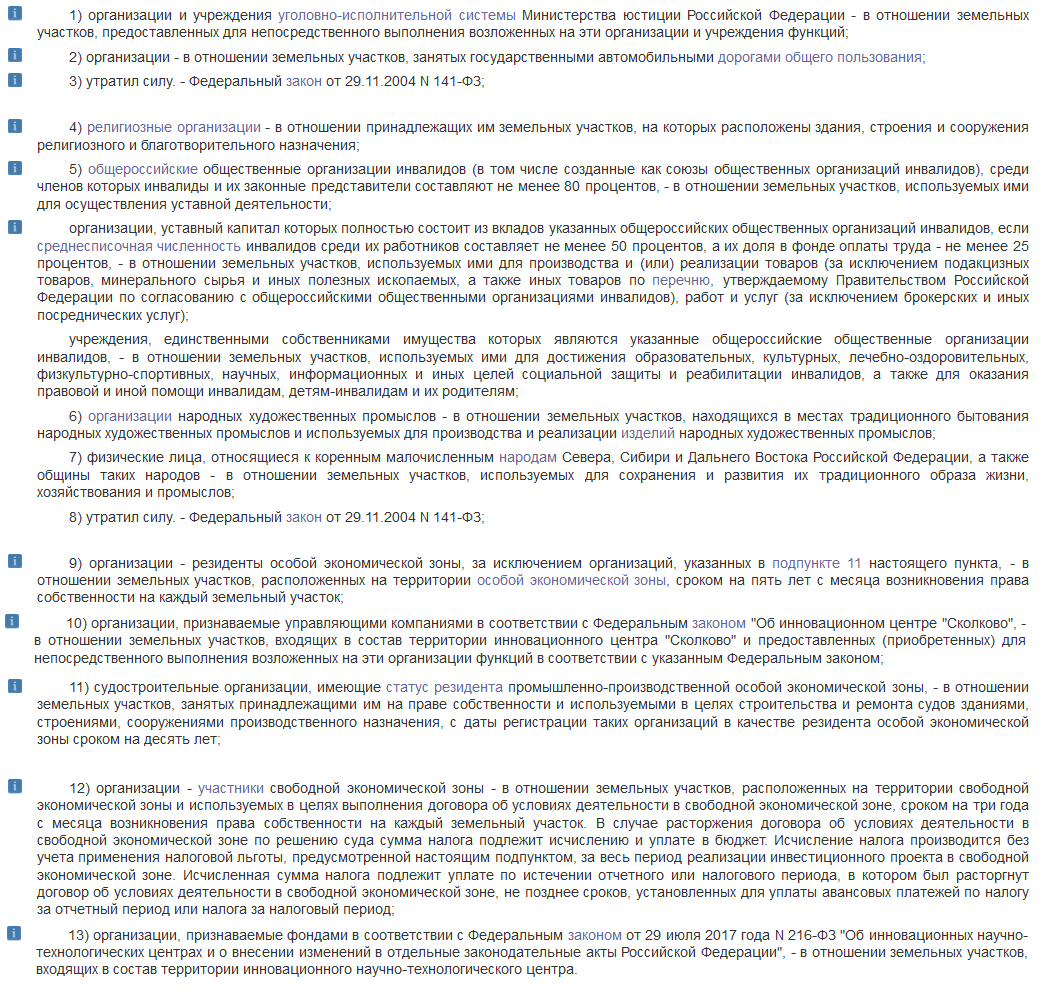

Кто полностью освобождается от уплаты земельного налога в России

Норма может устанавливаться:

- федеральным законом;

- актом представительного органа МО.

На федеральном уровне перечень тех, кто освобождается от уплаты земельного сбора, приведён в ст. 395 НК.

Каждое МО в России самостоятельно решает, кто ещё освобождается от уплаты земельного налога. Преференции, установленные в одном регионе, в другом не будут иметь юридической силы. Где-то могут освободить полностью, где-то – частично или вовсе не предлагать льгот. Как правило, решения о предоставлении преференций принимаются в отношении юридических лиц, деятельность которых имеет немаловажное значение для МО. Поэтому им стараются как-то помочь, чтобы:

- поддержать конкурентоспособность и сохранить рабочие места;

- поддержать в общественно значимых начинаниях.

Для физических лиц

В НК соответствующий статус среди физических лиц получила единственная категория граждан. Причём льгота, предоставленная коренным дальневосточным, северным и сибирским обитателям, распространяется только на участки, которыми пользуются, сохраняя традиционный быт и занятия.

Практика многих МО, например, Москвы, показывает, что освобождаются на 100% от уплаты и другие лица. Льготы дают:

- Героям СССР и РФ;

- участникам ВОВ, а также представителям приравненных к ним категорий;

- пострадавшим при (термо)ядерных испытаниях;

- занятым народными промыслами;

- начинающим заниматься сельскохозяйственной деятельностью (на пятилетие).

Для юридических лиц

На федеральном уровне перечень обширен и пополняется в результате принятия новых ФЗ.

Муниципальным властям необходимо поддерживать довольно тесные отношения с крупными налогоплательщиками, так как они:

- создают рабочие места, обеспечивая поддержку определённого уровня благосостояния в регионе;

- занимаются важной социальной деятельностью.

Поэтому приходится заинтересовывать таких налогоплательщиков, чтобы они не уходили в другой регион. Одной из мер, позволяющих удерживать выгодную организацию в регионе, становится освобождение её от местного сбора.

Для кого действует уменьшенная сумма налога

Определяя налоговую базу, необходимо учитывать, что п. 5 ст. 391 НК освободил от уплаты налога на землю с шести соток физлиц из некоторых социальных категорий.

Наиболее обширную категорию льготников составляют пенсионеры, свои многолетним трудом заслужившие предоставление привилегии.

Помимо лиц, которым преференции даны в силу их заслуг перед страной и/или вследствие перенесённых тяжких испытаний, распространили льготу и на многодетные семьи. Такая социальная мера показывает озабоченность государства будущим страны.

Представительные органы МО сами устанавливают, каким категориям физлиц и юрлиц стоит предоставить преференции.

Кому предоставляются льготы по земельному налогу

Освободить от налога на землю полностью или частично сотрудники местной ИФНС могут только на основании полученного заявления. Его понадобится подкрепить:

- паспортом;

- ИНН;

- правоустанавливающим актом, устанавливающим право собственности на надел;

- документом, подтверждающим наличие права на льготу.

Рассмотрение запроса не должно занять больше рабочей десятидневки. Льготу дают только по одному участку. Не определившись с конкретной делянкой, ожидайте, что налоговики самостоятельно предоставят её по обладающей наибольшей базой обложения.

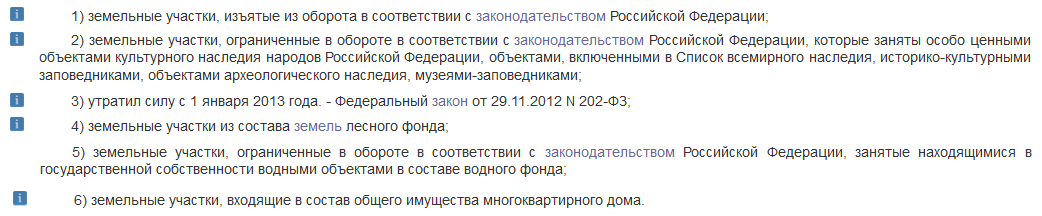

Какие земельные участки вообще не облагаются налогом

Исключения, не подпадающие под налогообложение в России, перечислены в п. 2 ст. 389 НК РФ.

Собственник такого участка не платит налог на землю.

Полезное видео

Как станут платить земельный налог в России в 2020 году, какие новые льготы ожидают граждан, рассматривается в двухминутном фрагменте из выпуска телевизионных новостей Осетии.

С 2018 года из числа тех, кто должен платить земельный налог, исключили такую многочисленную социальную категорию, как пенсионеры. Льгота была распространена на шесть соток, что, как правило, совпадает с размером выделенного когда-то дачного участка. Что вызвало появление многочисленных видеооткликов:

Авторы видео полагают, что не стоит без нужды обременять налоговыми сборами людей, десятки лет добросовестно отработавших на благо страны.

Заключение

НК заявляет, что каждый собственник в РФ, которому принадлежат земельные участки с учётом некоторых исключений, обязан выплачивать налог. Кодекс содержит перечни организаций и физлиц, на которых распространяются льготы в виде полного или частичного освобождения от земельного налога. Установлено, что для получения преференции, необходимо обратиться в местную ИФНС с заявлением и документацией, подтверждающей его обоснованность.

Перечень лиц, освобождаемых от уплаты земельного налога, может пополняться. Располагая такими возможностями, соответствующие решения принимают, к примеру, Санкт-Петербург и другие МО России.

Последние изменения в законодательстве могли быть не отображены в данной статье, в связи с этим статья могла утратить юридическую актуальность. В случае возникновения вопросов обязательно обратитесь за бесплатной консультацией к нашему юристу через форму ниже.

Обратите внимание: